세계속 기판(PCB, 반도체기판) Player들

2021년 기판(PCB와 반도체기판) 생산규모는 960억달러(약 134조원)

그중 반도체기판(IC Substrate) 생산규모는 156억달러(약 22조원)

기판 Player들(2021년 기준)

1위 : ZDT(대만의 젠딩) 56억900만달러 - FPCB가 주력

2위 : 유니마이크론(대만) 37억8300만달러 - IC Substrate 주력

4위 : 일본맥트론(일본) 29억4400만달러 - 자동차용PCB, FPCB가 주력

5위: 컴팩(대만) 22억8100만달러

6위: 트라이팟(대만)22억7900만달러

7위: TTM테크놀로지(미국)22억4900만달러

8위: 선난써키트(중국)21억7800만달러

9위: 이비덴(일본)21억7400만달러 - IC Substrate 주력

10위 : 한스타보드(대만) 20억6200만달러

-------------------------------------------------------------------------------------------------------------

......

14위: 삼성전기(한국)16억6900만달러 -FC-BGA가 주력

......

17위:영풍(한국)14억8700만달러 - 인터플렉스(RFPCB),코리아써키트가 자회사

......

19위:LG이노텍(한국)13억8200만달러

국가별 점유율

대만 : 288억달러

중국 : 276억달러

일본 : 151억달러

한국 : 95억 달러

->중화권 합산 64.1% 점유율이다.

과거에는 일본이 점유율 세계 1위였고 우리나라 PCB 시장은 2위로 20조원이었다. 하지만, 중화권의 가격 경쟁력으로 점유율이 높이면서 국내 PCB 시장은 10조원까지 쪼그라들었다. 최근에는 반도체기판의 성장에 힘입어 연 7% 성장을 하고 있다.

가격경쟁력때문에 중화권에게 PCB시장을 넘겨줬지만, 기술개발 및 수율 향상을 위한 공정개선등을 통해서 충분히 이길 수 있다. 가격경쟁력이 중요한 이유가, PCB는 표준화가 쉽지 않고, 제품 만들때마다 디자인도 새로해야하고, 공정도 변화하고 제품의 특성의 변화도 빨라서 자동화가 쉽지가 않아, 인력이 많이 필요한 사업이다. 따라서, 공정 간소화 및 개선을 통해서 가격경쟁력을 확보해야 하는 사업이다.

그것을 해낸 대표적인 기업이 기술개발 및 공정개선 및 단축을 통해서 SSD 모듈 세계 1위 점유율인 '티엘비'이다.

반도체 기판 Player들(2018년 기준)

반도체기판에서는 우리나라 기업이 상위권에 있다.

삼성전기, 심텍, 대덕전자, LG이노텍, 코리아써키트 상위 15위안에 있다.

반도체 기판 수요와 공급은 어떻게 될 것인가?

1.반도체 기판 수요는 장기간 지속될 전망

-국내인쇄회로기판 전체 시장 약 7% 성장 전망, 전체 중 75%인 기판시장은 7% 성장

-경성기판은 정체, 연성기판은 소폭 성장 예상,

-반도체 기판은 19% 성장 전망(작년 27%성장)

-경성기판은 8층이상 다층기판만 소폭 성장하고 나머지는 역성장 또는 정체로 예상

-게다가 5G 보급 확대로 초고다층 기판 확대와 5G안테나 기판 사양 다운사이징 추세가 함께 나타남. 특히 5G안테나기판 수요가 14층이상에서 12층으로 옮겨가고 있다. 층이 낮을수록 가격은 떨어진다.

-전자용 기판 수요는 증가중. 스마트폰 주 기판(HDI)부분은 중국이 점유율 확대 중

-경성기판의 가장 큰 문제는 지속적인 단가 인하와 원자재 가격 인상.

-연성기판은 전년대비 2% 성장 예상. 이 시장은 RFPCB가 이끔. RFPCB는 OLED패널과 스마트폰 카메라 모듈등에 적용. RFPCB는 비에이치, 인터플렉스 등 생산

-반도체 기판시장은 19% 성장으로, 데이터센터 증설, 5G, AI 반도체 수요 확대로 공급 부족, PC와 서버, 전기차등에 사용하는 FC-BGA 수급 불일도 여전

2. 수요 대비 공급 여력은 부족한 상황으로 판단

-기판 업체들의 대규모 CAPEX 집행에도 불구하고 공급은 단기간에 급증하지 못한다.

이유는, 첫째 수율문제. 둘째, 기판 장비의 리드타임이 2년을 넘는 상황.

따라서 2023년부터 공급 급증은 힘들며, 2024년에서야 본격화 전망

그런데,보고서의 예측과는달리,,,,, 최근 기사에도 보듯이 경기침체로 인한 IT 수요 급감...

[2022.09.02.]

->“인텔,엔비디아 ‘FC-BGA’주문 축소...국내기업 타격 불가피”

https://www.epnc.co.kr/news/articleView.html?idxno=227402

-FC-BGA 공급 과잉은 2023년 하반기까지 지속될 전망이다.

-국내 기업 및 글로벌기업들 모두 FC-BGA 증설을 하였기에 예상치 못한 수요감소로 실적 감소가 예상된다.

어쨌거나, 반도체 시장의 최악의 시점을 지나가고 있지만, 경기침체 후의 반도체 기판의 기술동향을 알아보자. 다음 활황기를 대비해서.

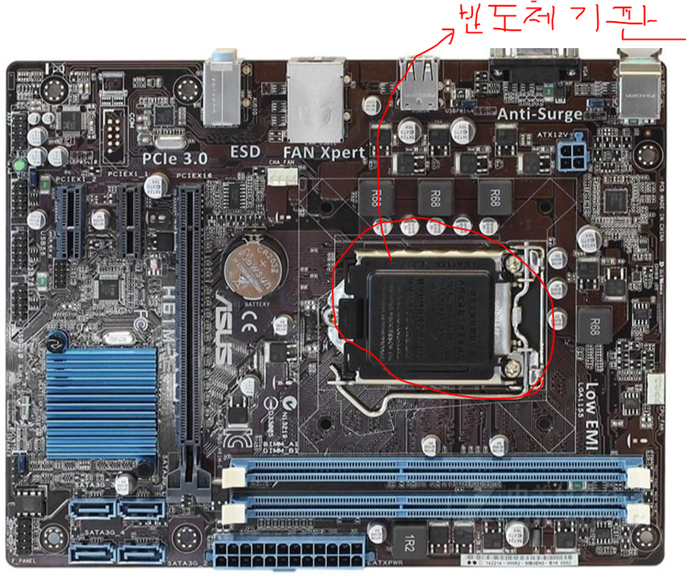

★ 기판은 크게 PCB와 반도체 기판으로 나뉜다.

- PCB : 경성PCB, 연성PCB

PCB 위에는 능동소자, 수동소자가 직접 PCB에 올라가거나, 반도체 기판 패키지가 올라간다.

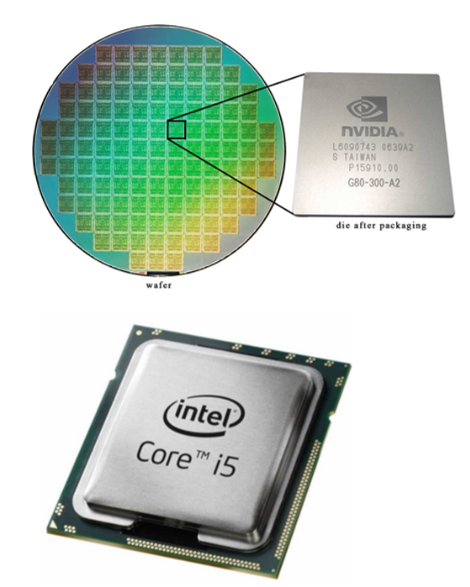

-반도체 기판

위의 그림에서 빨간색 원이 반도체 기판이다.

웨이퍼위에 IC가 실장되어 있고, 다이싱한 웨이퍼(IC)도 어딘가에 패키징 되어야 한다. 즉 I/O를 연결 및 RDL하고 보호하기 위해서 PKG를 해야 하는 것이다. 이게 IC Substrate 즉 반도체 기판이다.

기판 중에 주목할 것은 PCB가 아닌 반도체 기판이다.

반도체 전공정에서 생산성 향상이 제한이 되면서 후공정 패키징에서 변화를 도모해 생산성을 끌어올리려고 한다. 그리고, 5G 시장 확대로 AiP,SiP 공급도 수요를 못따라가지만, 데이터센터 증설, AI, 반도체 수요 확대, 전기차등에 사용하는 FC-BGA의 수요는 폭발적이어서 기판 회사들이 FC-BGA에 CAPEX 집행을 계속하고 있다. 상반기까지만 해도 하이엔드급인 FC-BGA쪽 투자가 이어지면서 기존의 저부가치 PCB들 생산라인을 줄이고, 플레이어들도 줄어들면서 마진이 좋아지고 심지어는 공급부족사태까지 오면서 PCB를 비롯한 기판 전 시장에서 호황이 왔다. (최근의 상황은 좋지않다... 당분가 추울수 있다.)

반도체 기판은 크게 저사양인 WB(Wird Bonding)과 고사양인 FC(Flip Chip)방식으로 구분가능하다.

-고사양 FC을 사용하는 방식은 FC-BGA,FC-CSP, AiP, SiP 등 비메모리 반도체 기판에 주로 사용.

->관련기업:FC-BGA는 삼성전기, 대덕전자, 코리아써키트, 그리고 새로 뛰어든 LG이노텍

-저사양 WB는 여전히 차량용 기판등에 수요가 폭발적으로 늘어나고 있어서 저사양임에도 불구하고 마진과 성장이 있는 시장이다.

-> 관련기업:리드프레임은 해성디에스

FC-BGA로 투자가 몰리면서 DRAM용 기판 공급이 부족한 상황. DDR4 대비 면적이 20~30% 늘어나는 DDR5가 출시될 경우 당장은 아니지만 2023년 경에는 FC-BOC 쇼티지 발생 가능

-> 관련기업 :심텍, 대덕전자, 해성디에스

-또한,반도체 기판이 아닌 PCB지만 유선통신 장비에 탑재되는 MLB의 경우 5G등 데이터 전송속도 향상에 따른 기판 성능 고도화가 진행되며 제품 MIX가 지속적으로 개선되는 상황이다. 중국사가 많이 포진해 있지만, 미-중 무역분쟁으로 실제 하이엔드 기판에 대응가능한 글로벌기업은 2개사 정도 밖에 없다.

-> 관련기업:경쟁 MLB 제조기업들인 교세라, 히타치가 MLB 사업을 접고, 대덕전자도 반도체기판에 집중하며서 이수페타시스 주목

가장 주목할 반도체 기판은 AMD의 칩렛, Intel의 Heterogeneous에 대응할 수 있는 FC-BGA이다.

FC-BGA를 충분히 공급하기 위해서는 수율을 잡아야 한다.

FC-BGA의 수율을 잡을라면 결국 미세화 공정이다.

미세화 공정의 핵심 기술은 mSAP과 SAP 이다.

mSAP과 SAP의 핵심 소재는 빌드업 졀연체인 ABF와 회로구성 요소인 극동박과 도금 기술이다.

그 중 절연체 ABF는 아지노모토가 100% 독점하고 극동박은 미쓰이가 100% 독점.

이 상황에서 빌드업 절연체로 ABF 뿐만 아니라 Prepreg까지 사용 가능한 와이엠티의 나노투스 극동박은 미쓰이의 독점을 깨면서 수율 면에서도 진일보한 기술이다.

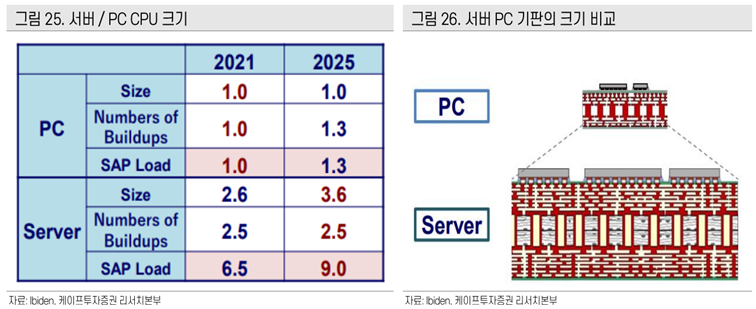

서버용 기판은 2025년 까지 면적은 3.6배, 층수는 2.5배까지 증가한다고 하는데 즉, 단층으로 하는 PC용 공정보다 6~최대 9배의 공정부하가 걸린다는 것이다. PC용 FC-BGA 공정 수율이 보통 90%라고 하는데, 서버용인 9배의 공정에서 수율은 40%가 된다.

서버용 기판 수율 끌어올리고 이렇게 힘든 것이다. 이래서 신규업체의 시장진입이 쉽지가 않다.

즉, CAPEX 집행을 아무리 한다고 해도 수율 문제 때문에 이후에 수요가 다시 폭발적으로 증가할 때 공급부족은 쉽게 풀릴 문제가 아니다.

지켜봐야할 기업

FC-BGA 관련 : 대덕전자, 삼성전기, LG이노텍, 코리아써키트

FC-CSP, 메모리PCB, MCP 관련 : 심텍

MLB 관련 : 이수페타시스

FPCB 관련(XR) : 뉴프렉스

리드프레임 관련 : 해성디에스

극동박 관련 : 와이엠티

기타 : 티엘비(SSD)

위의 기업중 패키지 기판 업체들 몇군데를 간략히 알아보자.

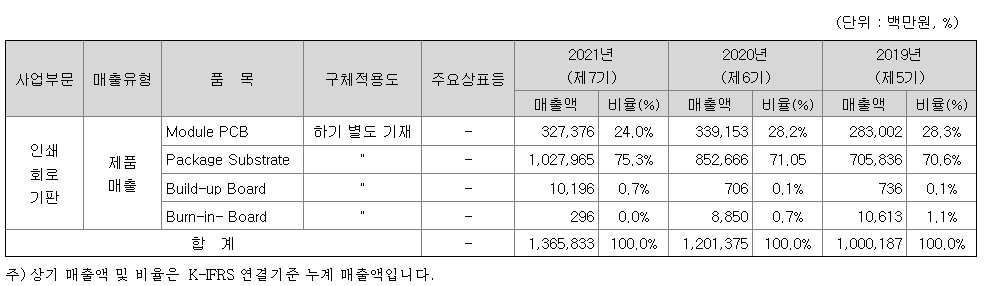

1. 심텍

주요제품은 메모리 모듈용 PCB(DRAM, SSD)와 반도체 패키지 기판(FC-CSP, BOC, MCP)이다.

메모리 Mocule PCB는 PC나 서버용 메모리 생산과 연관되므로 메모리 반도체 싸이클을 따라간다. 상대적으로 경쟁력이 약하기 때문에 DDR4->DDR5로 변화하여도 초반에는 단가 인상이 있겠지만 시간이 지날수록 CR 이 될것이다.

반면, 반도체 기판은 메모리와 시스템 반도체 전반에 포진되어 있기 때문에 상대적으로 실적의 변동성이 크지가 않다.

현재 심텍은 BOC, MCP등 메모리용 반도체기판 생산이 대부분이다. 시스템 반도체용으로는 중저가인 FC-CSP가 있다.

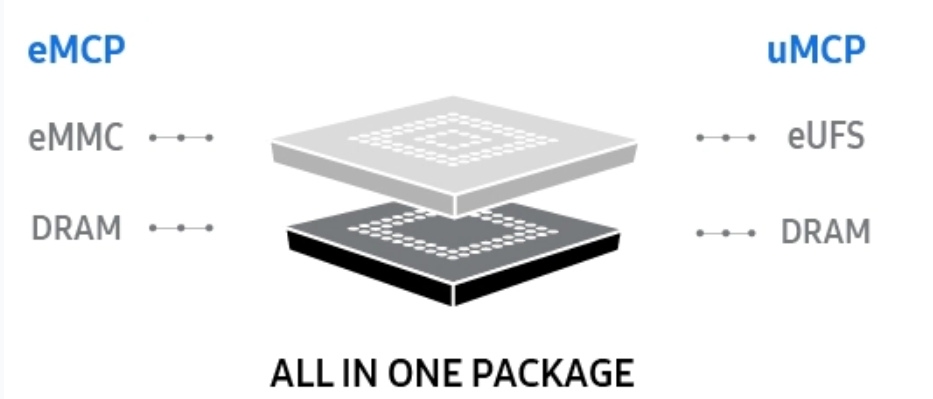

-MCP(Multi Chip Package)이란?

이종의 칩을 여러개 쌓는 패키지이며, 예를들면 DRAM 칩과 NAND 메모리 칩을 STACKING하여 패키징하는 것이다.

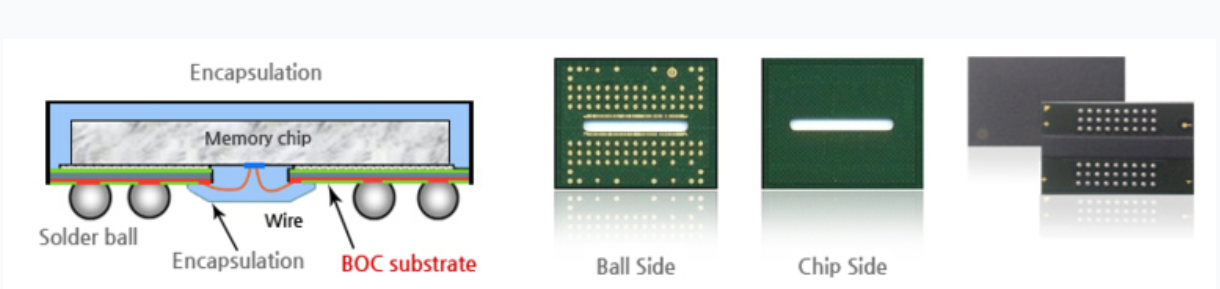

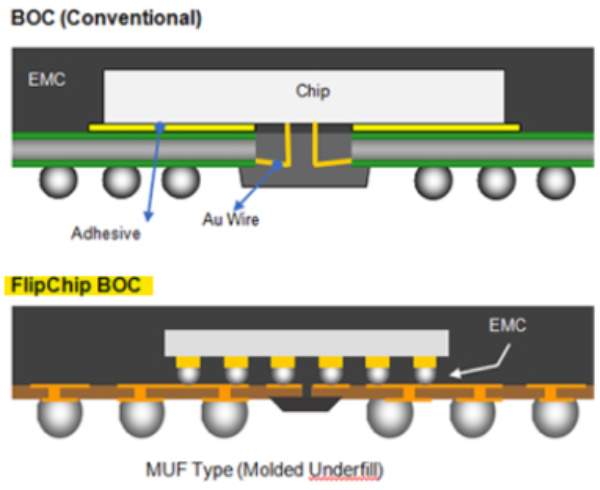

-BOC(Board On Chip)이란?

BOC는 기존 패키지와 다르게 기판 중앙에 슬롯이 형성되어 있어 그 슬롯을 통해 와이어 본딩으로 기판과 메모리칩을 연결시키는 방식. 이유는 DDR DRAM의 경우 I/O가 칩중앙에 위치하기 때문이다.

BOC에서도 Flip Chip 기술이 적용된 FC-BOC가 있다.

◆ 투자포인트

FC-CSP와 MCP는 mSAP을 적용한 고부가가치 제품이다. 반면 BOC는 마진이 작고 매출에서 비중이 낮다.

가. FC-CSP : 중화 스마트폰향 매출이 어느정도 되며, 글로벌 상위업체들이 부가가치가 높은 FC-BGA 생산에 집중하면서 상대적으로 보급형인 FC-CSP라인을 축소하였고 그에 따른 반사이익을 거두고 있다.

스마트폰쪽이 20%정도, SSD용 Controller IC와 서버용 DRAM에 필요한 Buffer IC 매출이 각각 40%가 된다.

의외로 모바일 보다 SSD, 서버용에 더 많이 쓰인다.

나.MCP : DRAM 과 NAND의 조합인 MCP는 스마트폰쪽 60% SSD쪽 40% 정도 된다. 의외로 모바일에 편중되지 않았다.

MCP는 심텍 매출의 50% 이상을 담당.

다.BOC : FC-BGA로 투자가 몰리면서 메모리칩 공급이 줄어들고 있다. DD4대비 면적이 20~30% 늘어나는 DDR5가 나올 경우 수요도 20~30% 늘어나는 효과가 있으며, 현재 DRAM용 증설이 없기 때문에, 2023년 부터는 쇼티지 발생 가능성이 있다. 매출비중은 작다.

라.비메모리향 패키지기판 매출비중 확대 : 마진이 좋은 FC-CSP , SiP 매출 비중이 늘어나고 있음

글로벌 기판 업체들이 FC-BGA로 향한 생산에 집중하면서 FC-CSP나 BOC의 쇼티지 발생에 대한 반사이익을 누릴수 있는 기업이다.

또한 FC-CSP,MCP가 모바일향 포지션 처럼 보이지만, 실제로는 SSD, 서버용 DRAM쪽 매출이 절반이상을 차지한다.

2. 대덕전자

FC-BGA로 외형 성장하는 회사.

1차, 20년 7월 900억원 CAPEX 집행 / 2차, 21년 3월 700억원 / 3차, 21년 12월 1,100억원 / 4차, 22년 4월 2,700억원

4차는 2024년 12월 완료. 총 5,400억원 CAPEX 집행.

◆ 투자포인트

-고부가가치인 FC-BGA가 중심이 되는 성장이기 때문에 고밸류를 받고 있다.

-내년에 시장 진입을 목표로 서버, 데이터센터용 FC-BGA 개발중.

-모든 증설 완료 후 2025년 부터 FC-BGA 연매출 7,000억원 목표.(시장에서는 4,000억원 초과 정도 예상)

-심텍과 마찬가지로 DDR5가 출시되면서 메모리 반도체 기판에서 숏티지 발생으로 FC-BOC에서 수혜를 볼 수 있음.

3. 이수페타시스

통신 장비용 고부가가치 MLB , PCB인데도 불구하고 하이엔드 반도체 기판에 준하는 성능을 보여줌

◆MLB 제품

가. 유선네트워크 장비용 PCB : LAN-LAN 또는 LAN-WAN용 Router와 LAN환경에서 쓰이는 Switch 제품에 쓰임

나. 데이터 저장용 하이엔드 서버/스토리지 PCB : 중화권 '화이트박스'시장에 진출

다. 슈퍼컴퓨터용 PCB

라. 우주항공산업용 PCB : 항공우주산업 및 방위산업 품질 인증인 AS9100,NADCAP 획득

마. 반도체 IC TESTER용 PCB : 프로브 카드, 로드 보드, 번인 보드에 사용

바. 자동차요 RADER PCB : 현재는 2~6개 수준 사용->미래 20개/대 까지 사용

사. 5G 통신장비 RF PCB

◆투자포인트

-데이터 통신 속도 증가에 따른 하이엔드 MLB 수요 급증.

-경쟁 MLB 제조기업들인 교세라, 히타치가 MLB 사업 철수. 대덕전자도 FC-BGA에 집중

-중국사가 많지만, 미-중 무역분쟁으로 실제 하이엔드 기판에서는 경쟁력 확보

◆참고

-5G 통신용 기판은 테프론에 나노 실리카 필러(보강재)가 들어가는 내열성 높고, Low DF, Low DK의 물성을 가지는 PCB가 사용되어 지고 있다.

4. 뉴프렉스

FPCB를 생산하는 업체로 카메라 모듈과 무선충전용 FPCB가 주력.

◆투자포인트

-경쟁사들의 FPCB 사업철수로 시장 점유율 확대

-XR기기기의 카메라용 FPCB 수요 급증

-Meta Quest에 탑재되는 카메라 모듈용 FPCB 단독 공급.

-10월 25일 출시하는 Meta Quest Pro는 대당 11개의 카메라가 장착(Meta Quest는 카메라 4개 장착)으로 Q의 증가예상

5. 코리아써키트

대덕전자처럼 FC-BGA로 외형 성장하는 회사.

◆투자포인트

- FC-BOC, FC-BGA,FC-CSP의 매출증가

- DDR5 출시에 따른 수혜예상

- FC-BGA는 통신기판에 많이 쓰이며, 점차 가전, 전장쪽으로 확대

'산업이야기 > 기판사업(PCB,반도체기판 등등)' 카테고리의 다른 글

| 반도체 기판 기업 - 기초 간략 (코라이써키트, 심텍) (1) | 2023.12.17 |

|---|---|

| 반도체 Substrate 산업 분석 1탄-지표로 간략 분석 (0) | 2023.05.18 |

| FC-BGA에 대해서 알아보자 (0) | 2022.10.19 |

댓글