안녕하세요, 즐거운 한가위 명절 보내셨는지요?

주식하시는 많은 분들은 맘이 편치 않을거라고 생각합니다. 헝다그룹 문제와 FOMC에서 테이퍼링 애기를 어떻게 할지 걱정들이 한가득일겁니다. 제가 이 글을 쓰고 있는 시점은 추석 당일입니다.

어젯밤에 나스닥과 S&P 지수를 눈팅하면서, 헝다그룹 문제에 대한 전문가들의 생각을 알아 볼라고 유튜브를 시청하다보니 새벽4시에 잠들었내요 .... 아침일찍 제사를 지내고 애기랑 같이 야외나들이 갔다가 집에 오니 오후 늦은 시간입니다.

내가 할 수 있는 일은 이 문제가 정말 오랫동안 영향을 미칠 것인가?에 대한 생각을 해놓고 상황에 직면했을 때 올바르게 대응하는 방법밖에 없습니다. 이 문제를 애기할라고 글을 쓰는건 아니니깐 간단하게 제가 내린 지금까지의 결론은 그냥 내가하던대로 기업공부하면서 STAY입니다. 하지만, 오늘, 내일, 그리고 한국주식시장이 개장하는 날 상황을 지켜보면서 작은 일이 아니네라는 생각으로 바뀌고, 당일 코스피 지수가 5%이상 빠진다면, 가지고 있는 주식중에 체력이 약한 애들은 전량 매도, 경기민감주들은 STAY,성장성이 좋은 기업들은 50% 매도로 전략을 바꿀 생각입니다. 이건 족보에도 없는 전략으로 그냥 제 생각입니다. 조언 해주실 분들은 가감없는 한마디 부탁드립니다... 자산 리밸런싱 전략에 대해서는 정말 잘 모릅니다.

(지금 현재 2021. 9.22일 새벽 1시30분 : 각국의 증권지수 및 선물지수가 빨갛게 돌아왔습니다. 제일 중요한건 FOMC보다 헝다그룹 해결이 최우선인거 같습니다. FOMC에서 테이퍼링 날짜가 정해지는 것은 테이퍼링이 시작되는 날까지는 불확실성 해소로 악재가 아닌것으로 생각됩니다. 과거에 그랬듯이,,)

어쨌던, 지금까지는 STAY하자는 생각이 드는 상황입니다. 따라서 하던대로 기업분석 열심히 해봐야죠. 제가 할 수 있는 일은 이런 노력밖에 없는것 같습니다.

저번에 SK이노베이션의 청사진에 대해서 애기했습니다. 노는 물이 바뀌니깐 미래는 진짜로 좋아질수도 있을 것 같다는 애기를 하면서 마무리를 했었죠. 배터리가 분사를 하더라도 SK이노베이션은 없어 지지 않습니다. 즉, 사람들의 실망감이 잠잠해질 때, 주가는 실적에 수렴해서 나올것입니다. 그런 의미에서, 지금 SK이노베이션의 주가는 과도한 실망감에 의해 쌀 가능성이 많다라는 것이 냉정한 판단일 것이라 생각합니다. 이렇게 주주들이 난리났는데, 아직도 비싼 가격이거나 적절한 가격일리는 없겠죠? 당연한 겁니다. 무조건 지금이 쌉니다.( 제 생각입니다. 제 노트니깐요 ㅋ) 그런데 무조건 싸다고 말하는데는 전제가 있습니다. 첫째, 실적이 최소 컨센서스 만큼은 나와야 한다.둘째 배터리에 문제가 되는 이슈가 발생되지 않아야 한다. 셋째, 더 이상 안좋아질 일이 없어야 한다. ㅋㅋ 세번째 때문에 무조건 싸다는 말은 못하겠내요. 그래도, 미래 먹거리인 배터리가 날라갔는데 이것보다 안좋은 일이 있을리가요?

각설하고, SK이노베이션의 현재 기업가치를 알아보겠습니다. 증권사에서 내놓은 좋은 리포터들이 많아서 그것들을 바탕으로 이해하는 방향으로 가보겠습니다. 리포터들을 보니, 그런 자료들을 저같은 주린이가 구할수도 없거니와 분석방법은 리포터들을 보면서 공부해야할 것 같내요 ㅎㅎ

자, 다시말하겠습니다. SK이노베이션의 기업가치를 증권사 리포터들을 분석하면서 공부해보겠습니다....

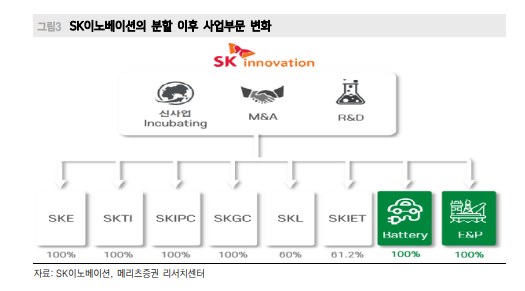

SK이노베이션의 구조를 간단히 알아봅시다.

SKE(SK에너지)는 정유사업 및 CCUS사업, SKIPC(SK인천석유화학)은 정유사업과 석유화학사업 및 수소사업, SKTI(SK트레이딩인터내셔널)은 SKE와 연계하여 트레이딩사업, SKGC((구)SK종합화학)은 석유화학사업 및 수소사업, SKL(SK루브리컨츠)는 윤활유사업, SKIET는 배터리 분리막사업, BATTERY는 2차전지, SKE&P는 석유개발사업 및 CCUS 중 저장사업을 하게됩니다.

자, 그럼 증권사별 측정한 valuation을 알아보겠습니다. 증권사는 유안타,대신,SK,이베스트 증권사의 보고서를 참조하였습니다.

SOTP(sum of the parts)로 valuation을 측정하여 적정주가를 제시하였습니다.

기본적으로 기업가치 = 영업자산가치+투자자산가치-순차입금으로 볼 수 있습니다.

sum of the parts란 말 그대로 영업자산가치를 사업분야별로 EBITDA를 바탕으로 EV를 측정하는 방식입니다.

| 사업부 증권사 | 유안타 | 대신 | SK | 이베스트 | 비고 | |||||||||

| 영 업 자 산 가 치 (+) |

정유(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

|

| 9,280 | 9*0.8 | 6조6816 | 1조3300 | 8.2 | 10조8440 | 1조8170 | 5.5 | 9조9660 | 6 | 6조7230 | ||||

| 석유화학(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 1조1407 | 4.5* 0.8 |

4조1065 | 7680 | 3,2 | 2조4490 | 1조30 | 3.2 | 3조2090 | 6 | 4조6780 | ||||

| 윤활유(60%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 6313 | 11.5* 0.8 |

3조4848 | 8170 | 8.2 | 3조9990 | 8330 | 5.5 | 4조5690 | 6 | 2조2480 | ||||

| E&P(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 443 | 16.8*0.8 | 5954 | 580 | 5.1 | 2970 | 610 | 5.5 | 3320 | 4 | 1조7130 | ||||

| 배터리(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

상장예정 | |

| 5503 | 35.4* 0.8 |

15조5844 | 4420 | 48.5 | 21조4750 | 5430 | 27 | 8조8590 | 15조1200 | |||||

| 분리막(61%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

상장 | |

| 3997 | 18.7 | 4조5593 | 3150 | 31.4 | 3조6201 | 5조5630 | 25 | 5조4768 | ||||||

| 투자자산가치(+) | SK우한,대한송유관공사,폐루광구,전력비축유,기타 | 3조2290 | 3조1730 | 투자자산은 위에서 반영 | ||||||||||

| 3조4746 | ||||||||||||||

| 순차입금(-) | 8조2037 | 10조5880+2010(우선주) | 9조9350+2000(우선주) | 11조7620 | ||||||||||

| 유통주식수 | 82335997주 | 92465564주(발행주식수) | 82335997주 | 92465564주(발행주식수) | ||||||||||

| 주당 적정가격 | 302,829/82335997= 367,796원 |

351241/82335997= 379,861원 |

255360/82335997= 310,143원 |

262000/92465564= 262,000원 |

||||||||||

1. 유안타증권 보고서 해설

사업부분 가치 = EBITDA*사이클을 반영한 적정배율*유동성리스크*지분율로 하였습니다.

평균영업이익은 3개년 평균 매출액*과거 10년간 평균 영업이익률입니다. 평균감가상각비는 3개년 평균을 사용한 것 같습니다.(제 생각)

유동성리스크에 80%(20% 할인)를 적용한 것은 지주회사의 자회사이기 때문입니다. 이부분은 나중에 더욱 보수적으로 수정한 값을 다시 구해보겠습니다.

정유부분 EV/EBITDA 배율은 2021~2022년 호황 사이클 회복을 반영해 9배 적용(범위: 불황 4.5~ 평균 7 ~ 호황 9배)

석화부분 EV/EBITDA 배율은 불황인 4.5배 적용 ( 범위: 불황 4.5~평균 6.5~호황 8.5배)

윤활유부분 EV/EBITDA 배율은 호황수준인 11.5배 적용 (범위:불황 9~ 평균 10.3~호황 11.5배)

분리막은 지주사 멀티플에 할인을 적용하였고 배터리도 똑같이 유동성 리스크 80%를 적용하였습니다.

투자자산가치 중에 자원개발 부문은 폐루 자원개발 광구 매각으로 매장량 4.9배럴에서 1.3억배럴로 감소한 것을 감안했다고 합니다.

투자자산가치는 순자산에 PBR 0.5배를 적용 했다고 합니다. 전력비축유는 677만 배럴 * 70달러(배럴당)으로 계산했습니다.

순차입금은 총차입금+우선주+탄소배출부담-현금성자산으로 구하였습니다.

우선주는 기업청산시 우선적으로 차감되는 부분이므로 순차입금에 포함시킨듯 합니다...(아시는 분 계시면 정정 부탁합니다~)

현금성자산은 보유현금 7.5조원+2021년 3분기 윤활유 40%지분매각 1.1조원+주유소/본사빌딩 매각 1조원 (재무제표에는 기타이익으로 잡히기 때문에 현금성자산에 반영했음)

총차입금은 14.2조원이고, 우선주는 1,248,426주*주가 15만원 =1873억원, 탄소배출부담은 연간 탄소배출량 11,788,000톤*탄소배출권 가격 20달러*환율 1,120원 = 2,641억원이며 탄소 배출이 사업가치 대비 비율로 쌓여간다는 가정하에 비용을 현재가치로 환산하면 2,641억원/WACC(7.5%)=3조5207억원입니다.

조금 어려운 내용이지만, 자본총계와 자본효율과 그 비용에 대한 무위험이익률로 나눈 등비수열을 정리하면 위의 식과 같이 됩니다.(제가 이해한 바로는 그렇게 한거 같은데, 틀린 부분이 있으면 지적바랍니다~)

*SK이노베이션은 LG화학과 소송건으로 2조원의 배상의무가 있음. 지급방식은 2021~2022년 동안 1조원 현금지급. 나머지 1조원금액은 2023년부터 매출액에 1.2~1.7%범위에서 기술사용료로 지급하기로 함

유통주식수는 발행주식수-자사주 = 82,335,997주입니다.

2.SK증권 보고서 해설

12개월 FORWARD EBITDA를 사용하였습니다.

정유,윤활유,E&P의 Target EV/EBITDA는 국내외 정유사 평균을 사용하였고, 석유화학은 국내 주요 정유사,화학사 평균을 사용하였습니다.

배터리와 분리막은 상장할 예정이거나 상장하였으므로 할인율 40%를 적용하였습니다.

배터리의 target EV/EBITDA는 국내외 동종업계 평균(CATL,SDI,파나소닉 컨센)에 국내 기업에 가중치 2배 * 0.6(40%할인율)을 적용했습니다.

분리막 가치는 SKIET 시총 * 지분율(61%) *0.6 (40%할인)을 적용했습니다.

3.대신증권 보고서 해설

12개월 FORWARD EBITDA를 사용한 것 같습니다.(보고서에는 미래 목표 생산능력을 기반으로 산출한다고 기입)

멀티플은 정유는 아시아 정유사 평균, 화학은 한국석유화학 업체 평균, 윤활유는 아시아 정유사 평균, E&P는 글로벌 Oil Major 평균, 분리막은 EV*61%*할인율 40%, 배터리는 2023년 기준 EBITDA는 2.5천억원/Gwh적용으로 구하였습니다.(설비생산능력 85Gwh를 적용한 것입니다.) -> 아직 상장하지는 않았지만 지주사 할인을 해야 할것으로 판단합니다.

투자자산가치는 장부가에다가 20% 할인하였습니다.

발행주식수 92465564주를 사용하였습니다.

4. 이베스트 투자증권

배터리와 분리막에 지주사 할인율 40%를 적용하였습니다. 적용배율도 매우 보수적으로 적용했습니다. 아마도 내부적으로 멀티플에 지주사 할인율을 적용한건 아닌가 합니다. 평균 EBITDA는 제시하지 않았지만 역으로 추정가능은 합니다. 그래서 그냥 비워놨습니다. 베터리는 DCF 방식으로 추정해서 사업가치를 추정했다고 합니다.

4개 증권사 평균 적정가격은 329,950원이 나왔습니다. 현재가격 240,000원 보다 37.4%의 UPSIDE가 가능합니다.

이것은 STORY DAY때 애기했던 새로운 무대에서 뛰는 사업에 대한 가치는 고려하지 않은 것입니다. 이것이 부각 될 때 더 큰 UPSIDE가 가능하겠죠. SK입니다. 최태원 회장의 자원배치 능력은 제 생각에는 최고입니다. 즉, 신사업은 성공할 것이라는 믿음이 있습니다. 생각보다, 지금의 가격은 굉장한 저평가입니다... 다만 배터리가 상장되는 순간 다시 공포를 맛볼수도 있긴 합니다. 아직 1년은 남았습니다. 긴 시간은 내편이지만 1년이라는 시간은 내편이 아닙니다. 그렇더라도 6개월 정도는 내편이 될거 같습니다... 6개월이라는 근거는 없습니다. 하지만, 보통 IPO가 발표되면 불확실성이 해소되고 사업성장의 기대감 때문에 주가는 오르다가, 자회사의 상장쯤에 되서 다시 주가는 조금 하락한다고 애기합니다...

하지만, 쫌 찝찝한 부분이 있습니다.

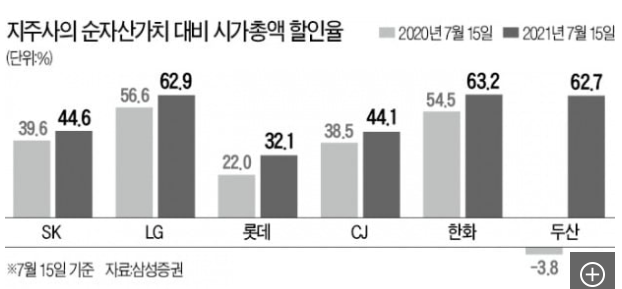

지주사 할인율이 걸립니다. 아래에 그에 대한 기사입니다.

1년전 할인율 평균이 34.6%였고, 현재는 개인투자가들의 지주사 기피현상 때문에 2021년 지주사 할인율은 51%라고 합니다. 즉, 자기업의 가치를 합산한 NAV(Net Asset Value)의 절반에도 못미치게 주가가 형성된다는 것입니다.

위의 증권사 보고서를 읽어보면, 비상장 100%자회사는 100% 멀티플을 적용했거나, (내부적으로 깍은지는 확인 안됩니다.), 유안타증권의 경우는 SKIET만 제외하고 전부 80%의 할인율을 적용했습니다. 나머지 회사는 상장되거나 상장될 SKIET와 배터리에만 할인율 40%를 적용했습니다. 대신증권은 배터리사업에 대해서는 상장이 아직안되었기 때문에 할인율을 적용하지 않았습니다.

따라서, 할인안되 SOTP를 한다음에 최종 기업가치에 1년전 할인율 34.6%를 적용해 보겠습니다. 즉, NAV에 다가 멀티플 0.654를 적용하겠습니다. 왜냐면 현재의 할인율은 너무나도 비정상적입니다. 곧 괴리율은 줄어들고 최소한 1년전의 할인율로는 복구될거라 예상하기 때문에 1년전의 할인율을 적용하는 것입니다.

| 사업부 증권사 | 유안타 | 대신 | SK | 이베스트 | 비고 | |||||||||

| 영 업 자 산 가 치 (+) |

정유(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

|

| 9,280 | 9 | 8조3270 | 1조3300 | 8.2 | 10조8440 | 1조8170 | 5.5 | 9조9660 | 6 | 6조7230 | ||||

| 석유화학(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 1조1407 | 4.5 | 5조1331 | 7680 | 3,2 | 2조4490 | 1조30 | 3.2 | 3조2090 | 6 | 4조6780 | ||||

| 윤활유(60%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 6313 | 11.5 | 4조3560 | 8170 | 8.2 | 3조9990 | 8330 | 5.5 | 4조5690 | 6 | 2조2480 | ||||

| E&P(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

||

| 443 | 16.8 | 7442 | 580 | 5.1 | 2970 | 610 | 5.5 | 3320 | 4 | 1조7130 | ||||

| 배터리(100%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

상장예정 | |

| 5503 | 35.4 | 19조4805 | 4420 | 48.5 | 21조4750 | 5430 | 27 | 14조6610 | 25조2000 | |||||

| 분리막(61%) | 평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

평균EBITDA | 적 용 배 율 |

적 정 사업가치 |

상장 | |

| 3997 | 18.7 | 4조5593 | 3150 | 31.4 | 6조335 | 9조2716 | 25 | 9조1280 | ||||||

| 투자자산가치(+) | SK우한,대한송유관공사,폐루광구,전력비축유,기타 | 3조2290 | 3조1730 | 투자자산은 위에서 반영 | ||||||||||

| 3조4746 | ||||||||||||||

| 순차입금(-) | 8조2037 | 10조5880+2010(우선주) | 9조9350+2000(우선주) | 11조7620 | ||||||||||

| 유통주식수 | 82335997주 | 92465564주(발행주식수) | 82335997주 | 92465564주(발행주식수) | ||||||||||

| 주당 적정가격 | 378,710*0.654/82335997= 300,811원 |

375675*0.654/82335997= 298,401원 |

255360/82335997= 310,143원 |

379280*0.654/92465564=268,261원 | ||||||||||

지주사 할인율 34.6%를 순기업가치 NAV에 적용해버렸습니다.

4개증권사 평균 적정가격은 294,404원이 나옵니다.

현재 가격 240,000원에 비해 22.6%의 UPSIDE가 가능합니다.

단기적으로 보아도 과도한 공포와 실망감에 할인된 주가로 보입니다.

장기적으로 보았을 때도, 녹색기업으로의 변모와 수소기업, 탄소포집 사업등은 매우 희망차게 보이기도 합니다.

단기로 가나, 장기로 가나 둘다 괜챤아 보입니다...

작성자 본인은 위에서 언급된 기업의 관계자와 아무런 비즈니스적 관계가 없다는 것을 알려드립니다. 내돈내산한 기업으로서 본인의 생각을 애기한 것이며, 따라서 잘못된 정보나 틀린 사실관계가 있을 수도 있습니다. 이 글을 바탕으로 내리는 투자 결정에 대한 결과는 독자 본인에게 책임이 귀속됩니다.

'기업이야기 > SK이노베이션' 카테고리의 다른 글

| SK이노베이션 진정 앙꼬없는 찐빵이 된건가?(1탄) (2) | 2021.09.20 |

|---|

댓글